Personalplanung

Das Excel-Finanzplan-Tool beinhaltet eine umfangreiche und flexible Stellenplanung in Tabellenform. Zunächst werden einige allgemeine Vorgaben auf dem Blatt "Annahmen" gemacht (die später aber jederzeit angepasst und geändert werden können). Anschließend erfolgt die eigentliche Planung, d.h. wann welcher Mitarbeiter eingesetzt bzw. wann welche Stelle besetzt werden soll auf dem Blatt "Personal".

Vorgaben auf dem Blatt Annahmen

Diese Vorgaben wurden auf dem Blatt "Annahmen" platziert, da es sich um übergreifende Vorgaben handelt, die nicht wie die Personaleinsatzplanung auf monatlicher Basis erfolgen. Es ist daher später einfach, z.B. durch Ausdruck des Blattes "Annahmen" alle Vorgaben (und damit auch die für die Personalplanung) auch für externe transparent zu dokumentieren. Das Blatt "Personal" ist nicht für einen Ausdruck bestimmt. Die wesentlichen Informationen, die auf diesem Blatt berechnet werden (wie bspw. Headcount, Personal- und Lohnnebenkosten etc.) werden aber auf den verschiedenen Ausgabeblättern zusammengefasst dargestellt.

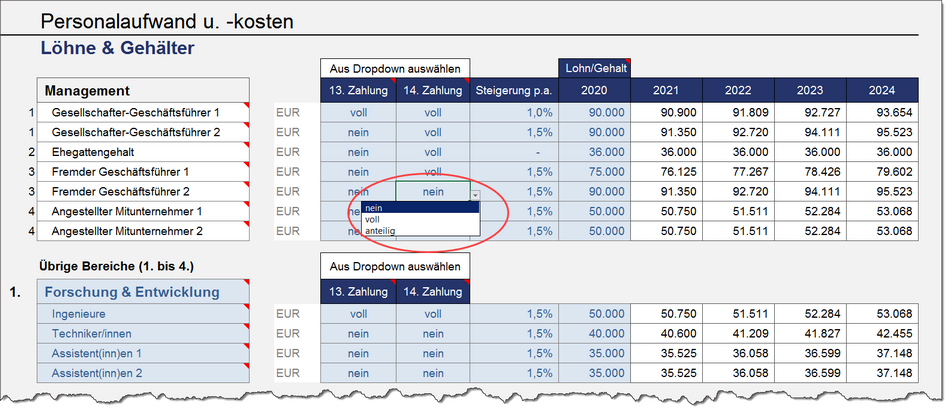

Grundsätzlich sind zwei verschiedene Bereiche zu unterscheiden. Der Bereich Management (oben) sowie folgend ein Bereich mit 4 Untergruppen, die frei umbenannt werden können. Die Daten aus dem Bereich Management (z.B. Gehälter der Gesellschafter-Geschäftsführer, Ehegatten, fremde Geschäftsführer und der ggf. angestellten Mitunternehmer) werden später separat ausgewiesen. Die Bezeichnungen sollten daher nicht verändert werden. Auch sollten keine weiteren Zeilen in diesem Bereich eingefügt werden. Die Bezeichnungen in den 4 übrigen Bereiche sind lediglich Vorgaben, die von ihnen individuell angepasst werden können. Sofern bereits konkrete Personen/Mitarbeiter bekannt sind, können Sie auch deren Namen statt der Stellenbezeichnung einfügen.

Vorgegeben werden können neben den Bereichsnamen und Positionen die Brutto-Jahresgehälter und ggf. eine jährliche Steigerungsrate. Basisjahr ist dabei jeweils das Jahr ihres eingegebenen Modellstartzeitpunktes. Die Brutto-Jahresgehälter beziehen sich auf 12 (Monats-)Zahlungen. Es besteht die Möglichkeit für jeden Mitarbeiter/Stelle zwei zusätzliche Zahlungen vorzusehen (13. und 14. Zahlung). Bei den jeweiligen Inputzellen kann dabei aus einem Dropdown-Menu zwischen den drei Optionen "nein", "voll" und "anteilig" ausgewählt werden (siehe Markierung im Screenshot unten). Während bei der Option "voll" immer ein volles Monatsgehalt geplant wird (auch wenn der Mitarbeiter vielleicht nur ein halbes Jahr im Unternehmen ist), berücksichtigt die Option "anteilig" diesen Zeitfaktor und berechnet im ersten Planungsjahr eine entsprechend geringere 13. bzw. 14. Zahlung. Ein Mitarbeiter der bspw. erst am 1. Juli beginnt erhält bei dieser Methodik am Jahresende auch nur einen halben (= 6/12) Monatslohn als 13. bzw. 14. Zahlung (natürlich nur, sofern der Planungsbeginn Januar ist, ansonsten analog). Planen Sie 13. bzw. 14. Zahlungen für ein bereits bestehendes Unternehmen, dann sollten Sie zumindest für die bei Planungsbeginn bereits vorhandenen Mitarbeiter "voll" auswählen, damit die Zahlungen im ersten Jahr nicht gekürzt werden. Unterhalb der Lohn- und Gehaltstabelle kann sowohl für die 13. wie auch für die 14. Zahlung der Monat der Liquiditätswirksamkeit frei vorgegeben werden. Sofern für den jeweiligen Mitarbeiter bzw. die Stelle auch Lohnnebenkosten aktiviert werden, wirken sich sowohl die 13. wie auch die 14. Zahlung auch auf die Lohnnebenkosten aus. Die Jahresbruttogehälter in den Folgejahren werden (in Abhängigkeit der jährlichen Steigerungsrate) automatisch berechnet (weiß gefärbte Zellen im Screenshot). Sie können aber bei Bedarf hier auch andere Jahreswerte eintragen. In diesem Fall geht allerdings die Steigerungsfunktionalität (Spalte H) verloren. Die entsprechende Zelle in Spalte H kann dann gelöscht werden. Außerdem sollten Sie um die Logik des Modells beizubehalten den so geänderten Zellen die Zellenformatvorlage Annahme zuweisen, da es sich ja dann nicht mehr um automatisch berechnete Zellen handelt. Diese Änderung macht keine Anpassungen auf dem Blatt "Personal" erforderlich.

|

Für die Berechnung der Lohnnebenkosten bietet das Excel-Finanzplan-Tool drei verschiedene Möglichkeiten. Diese sind:

Die Vorgaben für die detaillierte bzw. pauschalierte Berechnung sind auf dem Blatt "Annahmen" zu machen, die Auswahl welche Berechnungsmethode für die Lohnnebenkosten letztlich verwendet wird, bestimmen Sie auf dem Blatt „Personal“ individuell für jeden Mitarbeiter bzw. für jede Stelle. Dabei können alle drei Methoden parallel verwendet werden, also beispielsweise ein Teil der Stellen mit normaler Berechnung, andere Stellen als Minijobs (hier wäre die pauschalierte Berechnung zu verwenden) und weitere Stellen die durch Leiharbeiter besetzt werden (ohne Lohnnebenkosten).

|

Eingaben auf dem Blatt Personal

Hier erfolgt die eigentliche Personaleinsatzplanung und die Zuweisung für jede Stelle/Mitarbeiter, welche Methode zur Berechnung der Lohnnebenkosten verwendet werden soll.

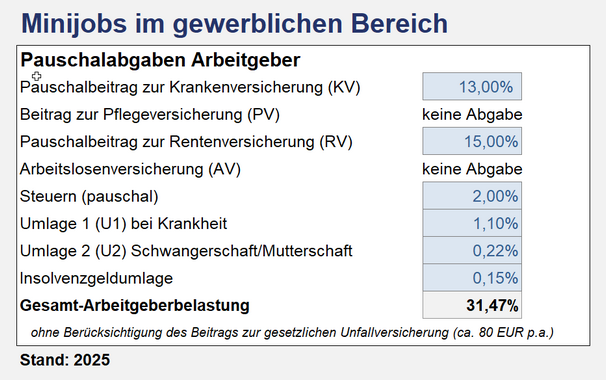

Besonders kleine und mittlere Unternehmen müssen sich flexibel und kundenorientiert im Markt bewegen. Überlastet ein Auftrag eines Kunden die vorhandenen Kapazitäten, müssen sie schnell reagieren können. Zur Lösung dieser Problematik können sogenannte Minijobber helfen (bei Einführung im Jahr 2013 auch 450-Euro-Kräfte genannt). Dabei handelt es sich nach amtlicher Definition der Deutschen Rentenversicherung aktuell bei Minijobs um "regelmäßige, geringfügige Beschäftigungen, deren Verdienst (seit Januar 2025) im Monat bei höchstens 556 Euro liegt. Der Betrag berechnet sich auf Basis der Formel: Mindestlohn x 130 : 3 (auf volle Euro aufgerundet). Die Zahl 130 entspricht dabei der Arbeitszeit in 13 Wochen (= 3 Monate) mit einer Wochenarbeitszeit von 10 Stunden. Da der Arbeitgeber für den Minijobber immer einen Pauschalbeitrag zahlt, werden auch anteilige Rentenansprüche erworben. Der Arbeitgeber muss übrigens gleich zu Beginn der Beschäftigung den Minijobber entsprechend informieren." Als gewerblicher Arbeitgeber eines Minijobbers zahlen Sie Pauschalbeiträge zur Kranken- und Rentenversicherung, eine Pauschsteuer und Umlagen als Ausgleich für Ihre Aufwendungen bei Krankheit („U1“) oder Schwangerschaft bzw. Mutterschaft („U2“ => auch für männliche Minijobber zu zahlen!) ihres Minijobbers sowie eine Umlage für den Fall einer Insolvenz. Wie sich die Abgaben im Einzelnen zusammensetzen, zeigt Ihnen die folgende Übersicht: Für das Höchsteinkommen von 556 Euro im Monat muss der Minijobber keine Sozialabgaben zahlen (außer: Beitragsanteil des Minijobbers bei Versicherungspflicht in der Rentenversicherung (RV) => 3,6%) und erhält in der Regel sein Gehalt sozusagen brutto für netto. Arbeitgeber unterliegen der Melde- und Beitragspflicht. Sie zahlen dafür eine Pauschalabgabe von ca. 31 Prozent (siehe Näherungsrechnung im Screenshot oben). Planung von Minijobs im EFT 1.Vorgabe Jahresverdienst Für die entsprechende Stelle wird im Blatt „Annahmen“ bei Lohn/Gehalt der entsprechende Jahresverdienst eingestellt (in 2025 max. 12*556 EUR also 6.672 EUR), dabei spielt es hier zunächst keine Rolle, ob Sie ihre Minijob-Stelle später auf dem Blatt „Personal“ z.B. erst ab August planen). Die Steigerung p.a. setzen sie auf 0%. Außerdem wird empfohlen in der Stellen-/Mitarbeiterbezeichnung (Spalte C) den Zusatz Minijob oder ähnliches zu vermerken, so behält man auf dem Blatt „Personal“ die Übersicht. 2.Vorgabe Pauschalabgabe Tragen Sie einen Prozentwert für die Gesamtarbeitgeberbelastung bei der Eingabe für die pauschalierte Berechnung der Lohnnebenkosten auf dem Blatt "Annahmen" ein (z.B. die oben näherungsweise berechneten 31%). 3.Zuordnung Lohnnebenkosten und Stellenplanung Im letzten Schritt stellen Sie auf dem Blatt „Personal“ für die jeweilige Stelle/Mitarbeiter mit einem Minijob in Spalte E eine 2 für die Berechnungsmethode der Lohnnebenkosten ein (= pauschalierte Berechnung) und planen anschließend, wann (in welchem Monat) dieser Mitarbeiter beginnen bzw. ausscheiden soll. Achtung: Prüfen Sie, dass die pauschalierte Lohnnebenkostenberechnung nicht auch bei anderen Stellen aktiviert wurde und ggf. zu Fehlberechnungen führt. Dort sollten Sie in einem solchen Fall die Lohnnebenkosten über Methode 1 (detaillierte Berechnung) umsetzen, was problemlos parallel möglich ist.

|